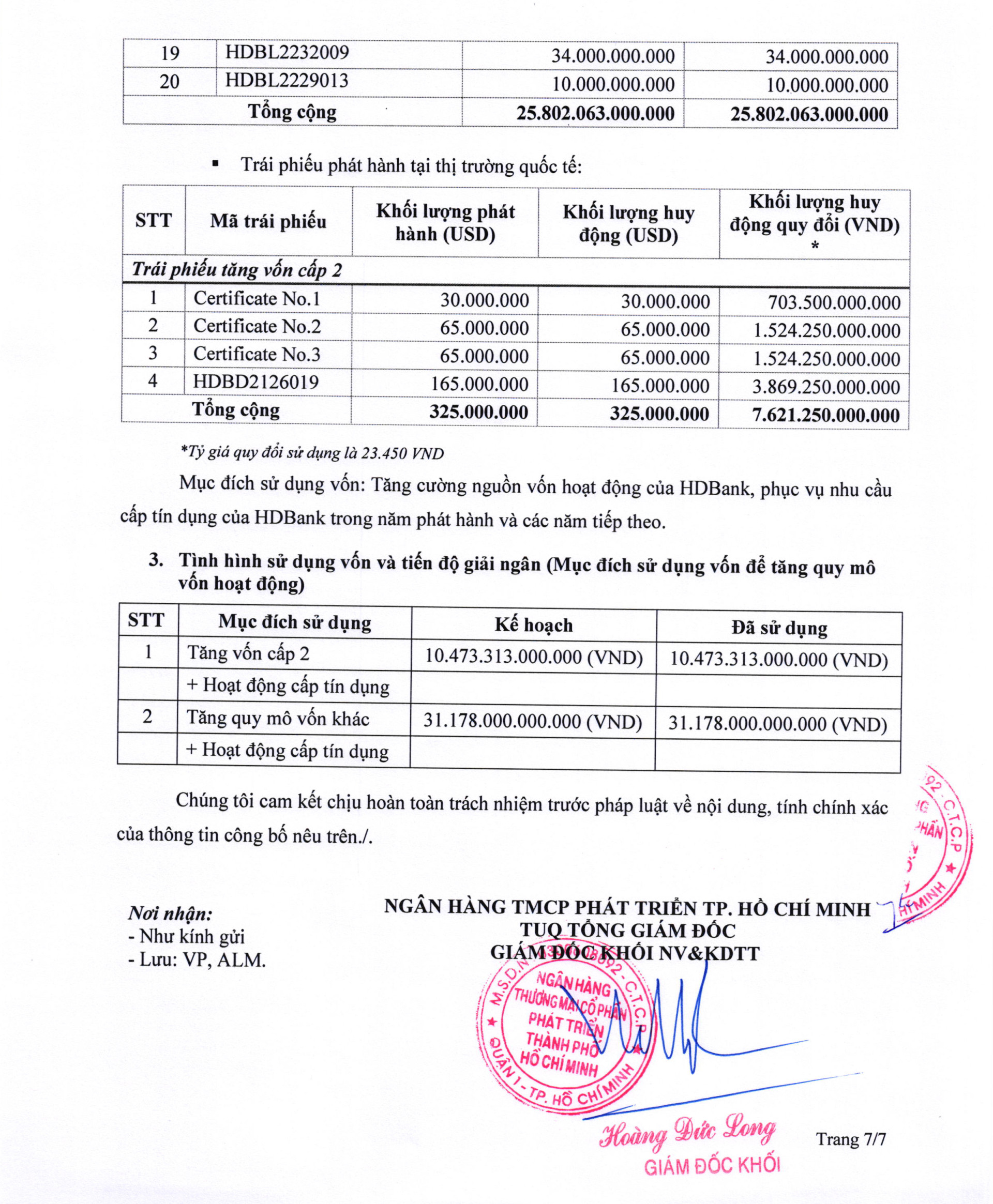

Cụ thể, theo bản công bố nói trên, chỉ tính riêng lượng trái phiếu phát hành trong nước thì hiện nay HDBank vẫn đang còn lưu hành 22.950 tỷ đồng trái phiếu thường và khoảng 2.852 tỷ đồng trái phiếu tăng vốn. Tổng cộng cả hai loại trái phiếu trên, HDBank đang có lượng trái phiếu còn dư nợ tại thị trường trong nước khoảng 25.802 tỷ đồng. Trong khi đó, lượng trái phiếu phát hành quốc tế của ngân hàng này (7.621 tỷ đồng).

Theo công văn số 406C/2023 do ông Hoàng Đức Long - Giám đốc khối nghiệp vụ và kinh doanh tiền tệ của HDBank ký thì mục đích của việc tăng vốn là tăng cường nguồn vốn hoạt động của HDBank và phục vụ nhu cầu tín dụng của ngân hàng này. Trong việc sử dụng số vốn huy động từ nguồn trái phiếu trên, HDBank đã sử dụng 10.473 tỷ đồng để tăng vốn cấp hai và 31.178 tỷ để tăng quy mô vốn khác.

Được biết, hiện nay nhà đầu tư trong nước vẫn chiếm tỷ trọng lớn trong quy mô phát hành trái phiếu của HDBank. Thống kê cho thấy trong năm 2022, nhà đầu tư trong nước của ngân hàng này chiếm tỷ trọng 99,97% trong khi nhà đầu tư nước ngoài bao gồm cả các nhà đầu tư tổ chức và cá nhân chỉ chiếm 0,21% trong tổng số 1.500 tỷ đồng trái phiếu.

Trong đó, nhà đầu tư là các tổ chức trong nước chiếm tỷ trọng 60,91% (913 tỷ đồng) và nhà đầu tư cá nhân trong nước chiếm 38,88% (583 tỷ đồng). Các tổ chức tín dụng như ngân hàng thương mại, công ty cho thuê tài chính, tổ chức tài chính vi mô, quỹ tín dụng nhân dân không tham gia đầu tư trái phiếu của ngân hàng này.

Tính đến cuối năm 2022, tổng tài sản của HDBank là 416.000 tỷ đồng, huy động vốn đạt 366.000 tỷ đồng. Trong đó tiền gửi từ tổ chức kinh tế và trong dân 216.000 tỷ đồng.

Trong năm 2022, HDBank đã phát hành riêng lẻ 3 đợt trái phiếu chuyển đổi cho các nhà đầu tư nước ngoài với tổng giá trị 325 triệu USD, mệnh giá 100.000 USD/trái phiếu với mức lãi suất 4,5% trả hàng năm và thanh toán gốc khi đến kỳ hạn sau 5 năm.

Tính đến thời điểm hiện nay của năm 2023, HDBank vẫn chưa phát hành thêm đợt trái phiếu quốc tế nào mặc dù vào cuối năm 2022, ngân hàng này đã hoàn thành việc xin ý kiến cổ đông bằng văn bản thông qua phương án phát hành 500 triệu USD trái phiếu chuyển đổi quốc tế và nâng room ngoại từ 18% lên 20%.

Qua bản công bố nói trên, nhà đầu tư sẽ chỉ nhìn thấy số tiền huy động từ trái phiếu được giải ngân để sử dụng tăng vốn cấp hai và tăng quy mô vốn khác của ngân hàng.

Một điểm cần lưu ý khác, với tỷ lệ chênh lệch nhiều lần giữa quy mô trái phiếu được phát hành trong nước và trái phiếu phát hành nước ngoài, liệu kế hoạch phát hành 500 triệu USD mới công bố gần đây có trở thành hiện thực?

CHÂU HUY