Cụ thể, tính đến thời điểm 30/09/2021, nợ của BCG vượt mức 29.000 tỷ đồng. Trong đó, dư nợ vay ngắn hạn vào mức 1.962 tỷ đồng. Dư nợ dài hạn đặc biệt tăng mạnh, từ mức 10.564 tỷ lên 22.351 tỷ đồng, trong đó dư nợ vay dài hạn gần 10.951 tỷ và trái phiếu hơn 1.370 tỷ đồng.

Mới đây, HĐQT của BCG thông qua nghị quyết về việc phát hành cổ phiếu ra công chúng cho cổ đông hiện hữu. Theo kế hoạch, BCG sẽ chào bán gần 149 triệu cổ phiếu, tương ứng 50% số lượng cổ phiếu dự kiến lưu hành tại thời điểm thực hiện chào bán.

Cụ thể, tỷ lệ thực hiện quyền là 2:1, cổ đông sở hữu 1 cổ phiếu sẽ được nhận 1 quyền mua, cứ 2 quyền mua sẽ được mua thêm 1 cổ phiếu mới. Cổ phiếu lần này được tự do chuyển nhượng. Thời gian thực hiện dự kiến trong quý IV/2021 sau khi được UBCKNN chấp thuận.

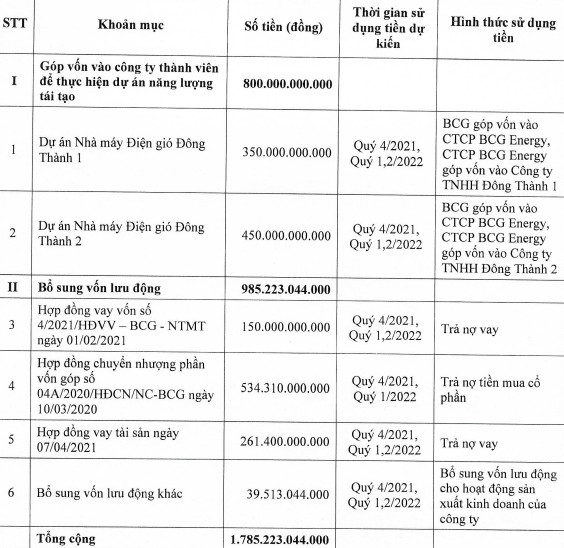

Tổng giá trị thu về tương đương 1.785 tỷ đồng, mục đích nhằm nâng cao năng lực về vốn cũng như bổ sung vốn cho hoạt động sản xuất kinh hoanh. Giá chào bán 12.000 đồng/cổ phiếu, thấp hơn so với thị giá hiện nay ở mức 27.000 đồng/cổ phiếu.

Trong nghị quyết mà BCG trình với giải trình với cổ đông công ty dự kiến chi 800 tỷ đồng để phát triển các dự án liên quan đến năng lượng tái tạo, chi 350 tỷ đồng cho điện gió Đông Thành 1, chi tiếp 450 tỷ cho điện gió Đông Thành 2 và bổ sung hơn 985 tỷ cho vốn lưu động.

Được biết, chiến lược phát triển của BCG sẽ tiếp tục đẩy mạnh mảng năng lượng để tăng tổng tài sản, hướng tới mục tiêu sản lượng phát điện trong danh mục từ 2.000MW vào năm 2025; phát triển các dự án bất động sản trọng điểm tại BCG Land; tái cấu trúc Tracodi thành tổng thầu xây dựng Việt Nam về xây dựng dân dụng, công nghiệp, hạ tầng giao thông.

Về BCG công ty có nhiều mối quan hệ chồng chéo với các pháp nhân khác để phát hành trái phiếu, tăng vốn. Cụ thể, gần nhất, CTCP Đầu tư và Dịch vụ Helios (Helios) vừa phát hành thành công 3.000 tỷ đồng trái phiếu. Trái phiếu chào bán đợt này là trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản bảo đảm, kỳ hạn trái phiếu là 36 tháng.

Lãi suất áp dụng cho năm đầu tiên là 11%/năm, được bảo đảm bằng cổ phần thuộc sở hữu của các cổ đông tại Miền Đất Hoàng Thịnh Phát, chủ đầu tư dự án khu nhà ở có diện tích 8,25 ha tại phường Cát Lái, quận 2, TP. HCM.

Đáng chú ý, BCG Land là tổ chức cam kết bảo lãnh vô điều kiện và không hủy ngang cho toàn bộ các nghĩa vụ thanh toán của Helios liên quan đến số trái phiếu này.

Được biết, BCG Land là công ty con của Bamboo Capital (BCG). Trong khi đó, Helios đã trở thành cổ đông lớn của BCG từ tháng 7/2021.

Cụ thể, Helios đã nhận 25,6 triệu cổ phiếu BCG từ việc chuyển đổi trái phiếu. Qua đó, Helios chính thức trở thành cổ đông lớn (cùng với Chủ tịch BCG, ông Nguyễn Hồ Nam) khi sở hữu 10,36% vốn, tương đương gần 31 triệu cổ phần BCG.

Mối quan hệ bảo lãnh sở hữu qua lại diễn ra trong bối cảnh BCG đang tích cực đẩy mạnh mảng bất động sản. Mới đây, một công ty liên quan khác của BCG là Đầu tư Thương mại Dịch vụ Gia Khang vừa huy động 1.000 tỷ đồng trái phiếu, gián tiếp rót vào dự án Giga City. Đây là khu phức hợp kết hợp Thương mại - Dịch vụ - Văn phòng có diện tích hơn 4ha tại Thủ Đức, TP. HCM….

AN NHIÊN